兵庫県が発行する「グリーンボンド」への投資について2023年

中野プランツ株式会社(代表者名:中野哲郎、以下「当社」という)は、

この度兵庫県が発行するグリーンボンド(以下「本債券」という)に昨年に続き2023年も投資しましたことをお知らせ致します。

「グリーンボンド」とは、環境改善効果を有するプロジェクトに充当先を限定した資金調達のために発行される債券です。

本債券は、国際資本市場協会(International Capital Market Association:ICMA)が定義する「グリーンボンド原則2021」、及び「環境省グリーンボンドガイドライン2022年版」への適合性について株式会社日本格付研究所から検証を受けており、最上位である「Green1(F)」の評価を取得しております。

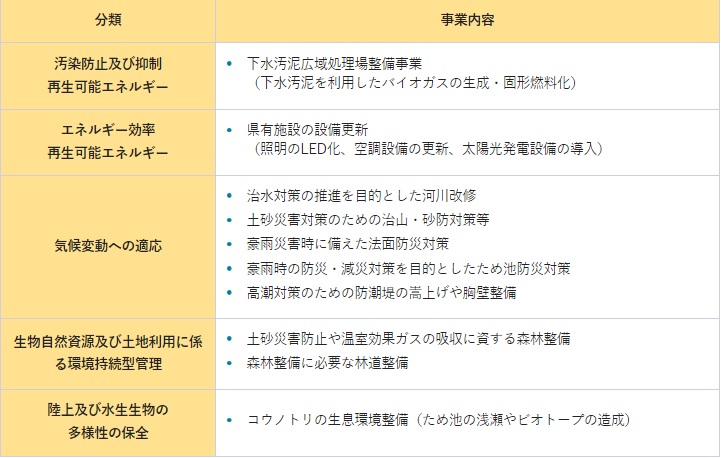

本債券の発行による調達資金は、兵庫県が取り組む地域の個性を活かしたSDGs*の達成に資する下表のグリーン化事業に充当されます。

当社は、本債券をはじめとしたSDGs債への継続的なESG投資を通じて、今後も社会的責任を果たして参ります。

<本債権の概要>

【銘 柄】 兵庫県 令和5年度第3回公募公債(グリーンボンド・5年)

兵庫県 令和5年度第4回公募公債(グリーンボンド・10年)

【年 限】 5年・10年

【発行額】 総額200億円(5年債100億円、10年債100億円)

【発行日】 2023年 6月 20日

*SDGsとは「Sustainable Development Goals(持続可能な開発目標)」の略称。

2015年9月の国連持続可能な開発サミットにて採択された「持続可能な開発のための2030アジェンダ」が掲げる、

加盟各国が2030年までに持続可能でより良い世界を目指す国際目標。

達成すべき17の目標と169のターゲットで構成され、地球上の「誰一人取り残さない」ことを誓っています。